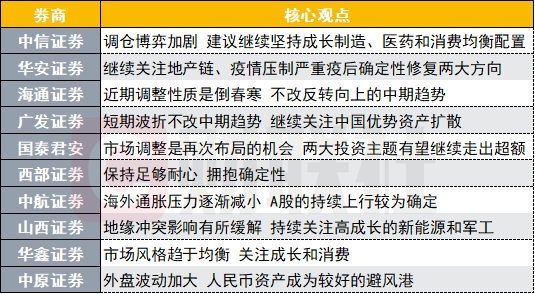

十大券商最新策略观点新鲜出炉,如下:

预计宽松政策将再次得到纠正预计下半年稳增长将更多落实而非加码,经济复苏的斜率将开始放缓政策预期修正后,经济和企业盈利预测将依次修正,机构仓位处于高位基金二季报披露后,可能会加大心理波动诱发仓位调整首先,在多重经济干扰下,政策依然坚定预计月底的政治局会议将继续执行之前的基调,进一步加码的空间有限其次,房地产修复的步伐已经开始放缓,信心完全恢复还需要时间上市公司的盈利预测在中报季中后期可能面临下调海外加息仍可能超预期,明年进入衰退的概率将继续增加最后,公募基金仓位达到近15年来最高水平,主动私募仓位也步入中高水位行业内机构仓位分布进一步集中,高仓位行业占短期调仓博弈配置方面,建议继续坚持增长型制造业,医药,消费均衡配置,短期增长型制造业更偏向半导体,军工

华安证券:持续关注严重疫情压制后的地产链和确定性修复两个方向。

展望7月最后一周,伴随着7月22日全国人大再次强调部署持续扩大有效需求的政策措施,增强经济复苏发展的动力,未来三个季度政策助推经济复苏的动能有望超出市场预期,投资和消费的复苏有望成为经济复苏的主要支撑力量因此,继续看好地产连锁和疫情后康复两个配置方向对于成长主轨,虽然中长期景气有望延续,但在行业景气度超预期或市场整体风险偏好短期明显上升之前,建议继续关注其估值表现的匹配压力

1)中长期房地产基本面的确定性反转因此,近期可继续关注经济回暖政策持续催化的下游地产(汽车,家电,住宅)中期来看,我们看好上游建材(水泥,玻璃,钢铁等),而房地产开发和服务商逐渐占据主导地位但在房地产景气或基建开工数据明显反转或相关增量政策催化并超出市场预期之前,其配置性价比在一定程度上弱于下游房地产2)在政策的不断努力下,疫情后的恢复是一定的可以在2022Q2国内外资本一致增持下,积极配置风险偏好高,需求弹性大,估值修复空间巨大的食品饮料

海通证券:近期的调整是春末寒天气不改,转而向上的中期趋势。

海通策略认为,7月初以来,市场的调整源于基本面没有跟上市场吸取历史教训,往往排斥前期涨幅一半,成交额缩水一半,调整诱因为国内阶段CPI高企,中报不佳,海外波动,调整性质为春末寒,中期不改上涨趋势,耐心,新能源等高景气,中期向上增长,兼顾医药等必要消费

广发证券:短期波折不改中期趋势,继续关注中国优势资产利差。

海外依然是衰退+紧缩的困境,国内复苏较6月放缓a股在此消彼长行情中的短期波折并不改变中期趋势结合中报预测线索和基金二季报配置拥堵情况,维持此消彼长行情中成长风格的主导判断,继续关注华夏优势资产,伴伴随着经济复苏后先生产后生活(消费)的特征,中国的优势资产也将从制造业优势向消费优势扩散:(1)消费(食品饮料/家用电器/批发零售社会服务)受益于疫情和PPI—CPI传导后的复苏,(2)中报景气优势依然存在的制造业(汽车包括新能源汽车/光伏组件/煤炭),(3)限制性政策转向边际宽松(互联网媒体/创新药/地产龙头)

国泰君安:市场调整是重新布局的契机两大投资主题有望继续走出过剩

第一,由于当前宏观经济政策和疫情防控政策较上半年更加宽松,对系统性风险的认识有所下降,股市的调整是重新布局行业轮动和寻求盈利的机会,而不是单纯考虑持币观望第二,经济复苏缓慢乏力,恰恰预示着股市的结构将进一步分化行业间盈利预期分化在拉大,与经济周期高度相关的价值板块短期内难以出现系统性的预期改善而技术增长需求高,复苏结构弱的行业中,扩张能力更强的龙头公司利润优势明显相反,回调是更好的股票布局的机会,回调是选车和成长的机会

下一阶段,两大投资主题有望继续走出过剩第一类是转型背景下的新能源,数字经济,自控等新科技经济成长股,第二类应关注中期股票经济中竞争优势扩大,股价得到充分调整的龙头轨道股推荐:1)高景气增长:电动汽车/光伏/风电/军工/计算机创新/数字产业,2)消费医药等板块龙头股:白酒/酒店/生猪/医疗设备/消费医疗/CDMO

西方证券:有足够的耐心拥抱确定性

下半年市场的核心矛盾在于经济复苏和通胀上升的拉锯战下半年对风格确定性的把握对投资者来说会更重要关注短期盈利预期相对稳定的消费和基建链(环保,公用事业,建筑等)有望受益于稳增长政策中期来看,通胀仍是全年最重要的投资线持续关注泛农业(种植及种业,水产养殖,化肥农药,农资冷链物流,农业机械化等)受益于通胀的,以及业绩稳健的食品饮料,家电,医药等消费行业龙头

AVIC证券:海外通胀压力逐渐减小,a股持续上行趋势相对确定。

在短期外资流出,局部疫情,房地产事件的影响下,市场上涨动力可能不足,很可能延续震荡走势,以结构性机会为主从中长期来看,在全球经济低迷,中国经济基本面持续改善的背景下,a股市场具有长期吸引力伴随着国内经济持续复苏,海外通胀压力逐渐减小,a股持续上行趋势相对确定

投资方面,建议中报预期利润相对确定的高景气板块,如材料,汽车,以及有望受益于稳增长政策的基建相关板块回过头来看,在房地产复苏曲折的背景下,围绕稳增长政策布局的基建相关领域具有长期确定性基建上游建材等相关板块可能受益于需求改善,迎来一定利好,其次,伴随着全球寻找传统石化能源的替代,风电,光伏,新能源等科技制造业的长期增长空间加大,而近期政策的支持以及俄乌冲突背景下的强劲实际需求有望提振相应企业的利润增长

山西证券:地缘冲突影响有所缓解,持续关注高增长的新能源和军工。

国外加息和滞胀风险依然存在,疫情再次反复但伴随着北溪一号的重启和乌鲁木齐粮食安全协议的签署,地缘政治冲突的影响有所缓解国内方面,近两周热点持续聚焦新能源和政策筑底轨道,但板块内切换并未放缓,资金在不断寻找确定性的过程中向上下游及相关行业扩散我们判断,大起大落之后,市场信心需要重塑建议重点关注和布局盈利能力较强,防御能力较好,有估值修复空间的大盘价值股和行业龙头同时,伴随着中报预期逐渐明朗,应继续关注高增长的新能源和军工板块

华鑫证券:市场风格趋于平衡,关注增长和消费

根据基金二季报和中报的业绩预告,机构认可度高和业绩确定性强的交集是新能源产业链,增持电力设备和有色金属行业同时增加仓库消费,关注疫情后消费表现的恢复

市场风格趋于平衡,关注增长和消费以PEG为主的新能源产业链还是有机会的,尤其是中报大消费的高景气,潜力低估(白色家电和医疗服务),困境反转(水产养殖,旅游景点和酒店餐饮)三个方向逐渐成为新的共识

中原证券:外围市场波动增加人民币资产,成为较好的避风港。

以及上海新增病例数,全国呈现低位运行的特点,各地都加快了复产复工的进程前期监管层密集出台的政策利好效应正在逐步显现6月份PMI升至50.2%,再度回升至阈值以上6月份,CPI同比上涨2.5%,价格运行总体平稳,国内市场韧性依然较强,上半年中国GDP同比增长2.5%,二季度同比增长0.4%宏观经济复苏势头明显外围市场波动加大,人民币资产和a股市场成为较好的避风港未来股指整体有望继续震荡上行,仍需密切关注政策,资金,外围因素的变化我们建议投资者短期关注航天军工,环保工程,汽车,新能源行业的投资机会,中线继续关注低估值蓝筹股的投资机会

相关报告

a股市场抗跌性机构建议,后市维持均衡配置。

。声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

精彩推荐

精彩推荐

每周热点

每周热点